Основные методики оценки стоимости компании с учетом различных видов деятельности.Схема основных подходов и методов оценки бизнеса. Подходы

Доходный подход – это совокупность методов оценки, основанных на определении ожидаемых доходов от использования объекта оценки. Сравнительный подход – представляет совокупность методов, основанных на сравнении объекта оценки с объектами – аналогами, в отношении которых имеется информация о ценах Объект – аналог – это объект сходный по экономическим, материальным, техническим характеристикам, определяющим его стоимость Затратный подход – это методы оценки, основанные на определении затрат, необходимых для воспроизводства или замещения объекта оценки с учетом износа и устаревания Для профессиональной оценки применяется хотя бы один из методов из каждого представленного подхода. Сведение результатов, полученных разными методами производится в рамках итоговой величины определения рыночной стоимости. Окончательная стоимость определяется на основе весовых коэффициентов

Vt – рыночная стоимость предприятия i- того метода Zt - весовой коэффициент i- того метода Весовые коэффициенты зависят от конкретного используемого метода. Основная характеристика доходного подхода. 1. метод оценки стоимости компании и управление стоимостью EVA (Economic Value Added) на основе этого показателя в настоящее время разрабатывается стратегическое управление инвестиционными процессами, управление рыночной стоимостью с учетом темпов роста компании. Существует модель оценки ценности компании на основе данного показателя в стратегических финансах. Данный метод базируется на концепции остаточного дохода, предложенный экономистом Маршалом. Суть концепции управление стоимостью компании заключается в том, что управление должно быть нацелено как на обеспечение роста рыночной стоимости компании, так и роста рыночной стоимости акции на фондовом рынке Концепция стоимости EVA советует отказаться от неэффективных финансовых показателей оценки деятельности компании. Советую отказаться от этой концепции, и авторы этой концепции считают для инвесторов, акционеров критерием оценки деятельности менеджеров и компании в целом более выгодно использовать экономически – добавленную стоимость. Согласно концепции EVA стоимость компании представляет собой ее балансовую стоимость, увеличенную на текущую стоимость будущих потоков экономически – добавленной стоимости. (!) – научные исследования доказали наличие корреляции между показателем EVA и соответственно рыночной стоимость компании. Наибольший прирост стоимости любой компании в первую очередь вызван ее инвестиционной активностью, которая может быть реализована за счет собственных и реализованных средств. Основная идея, обосновывающая целесообразность использования EVAсостоит в том, что инвесторы настоящие и потенциальные должны получить норму возврата за принятый риск. Т.е капитал компании должен заработать по крайней мере ту же самую норму возврата, как и схожие инвестиционные риски на рынки капитала. Если этого не происходит, то отсутствует реальная прибыль на вложенный капитал и акционеры не видят выгод от инвестиционной деятельности компании. Основная идея и экономический смысл EVA заключается в том, что капитал должен работать с такой же эффективностью, чтобы обеспечить норму доходности требуемую инвесторами на вложенный капитал Норма доходности инвестора – это барьерная ставка дохода, требуемая на вложенный капитал, с учетом соответствующего инвестиционного риска компании. Такую ставку доходности мог бы заработать инвестор, если бы он использовал предоставленный капитал в альтернативных отраслях бизнеса, но с тем же уровнем инвестиционного риска. Целью управления стоимостью компании на основе показателя EVA является создание такой стоимости для инвестора, когда операционная прибыль превышает средневзвешенную стоимость капитала в денежном выражении.

Лекция 05.10.11 Значение величины экономически добавленной стоимости (EVA) дает новые возможности для всех участников инвестиционной деятельности компании. 1. Для собственников и потенциальных инвесторов появилось новое обоснование для принятия стратегических решений вкладывать или нет денежные средства в данный бизнес. EVA – это инструмент оценки инвестиционной привлекательности компании; 2. Становится возможным определение стоимости капитала инвестором, динамики ее изменения и требуемого уровня доходности компании; 3. Для менеджеров появилось обоснование оценки эффективности их работы, т.е. возможно оценить деятельность конкретного подразделения компании по управлению, доверенному капиталу, вычисляется добавленная стоимость, которую заработало подразделение для собственника; 4. По данному показателю возможно оценить эффективность инвестиционного портфеля (чаще оценивают портфель инвестиционных проектов).

Существует 2 основных варианта расчета EVA: 1. EVA= NOPAT – WACC x IC

NOPAT – чистая операционная прибыль после выплаты налогов IC – инвестированный капитал, подсчитывается как сумма денег рабочего капитала и фиксированных активов, при этом стоит отметить, что IC отмечают как «capital employed» - CE = TA – NP TA- total assets NP- беспроцентные текущие обязательства по балансу

2. EVA = (ROIC - WACC) x IC

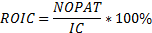

ROIC - доходность инвестированного капитала

Экономический смысл ROIC заключается в том что EV возникает втом случае, если удалось заработать доходность инвестированного капитала выше чем норма доходности инвестора. Инвесторы не будут удовлетворены деятельностью менеджеров, если доходность их капитала, заработанная в компании не достигла установленной или барьерной доходности.

|